Scelto da oltre 15 milioni di clienti

Siamo il broker

più premiato per un motivo

Navigazione tra colonne

Materiale

- Perché Powell improvvisamente si è lasciato andare mentre l'indice del dollaro U

- Il miglioramento del sentimento del rischio sopprime il dollaro USA, la tendenza

- Il dollaro USA ha sfondato il segno 100 e i dati pesanti stasera stanno arrivand

- I funzionari della Fed inviano un segnale di tagli ai tassi di interesse, l'indi

- Dopo che la posizione di Powell sul taglio dei tassi di interesse è stata chiari

Notizie di mercato

La forza dei "soft data" del dollaro USA nasconde la crisi, attenzione ai prezzi eccessivi nel vuoto degli "hard data"!

Introduzione meravigliosa:

Lasciami preoccupare dei pensieri infiniti, rigirarmi e rigirarmi, guardando la luna. La luna piena è alta e diffonde luci brillanti su tutto il terreno. Ora che ci penso, la luna splendente sarà spietata, migliaia di anni di vento e gelo se ne andranno e la passione invecchierà facilmente. Se hai amore dovresti invecchiare con il vento. Sapendo che la luna è spietata, perché riponi sempre il tuo amore sulla luna luminosa?

Ciao a tutti, oggi XM Forex vi porterà "[XM Group]: la forza dei 'soft data' del dollaro USA nasconde le crisi, attenzione ai prezzi eccessivi nel vuoto degli 'hard data'!". Spero che questo ti aiuti! Il contenuto originale è il seguente:

Tendenze del mercato asiatico

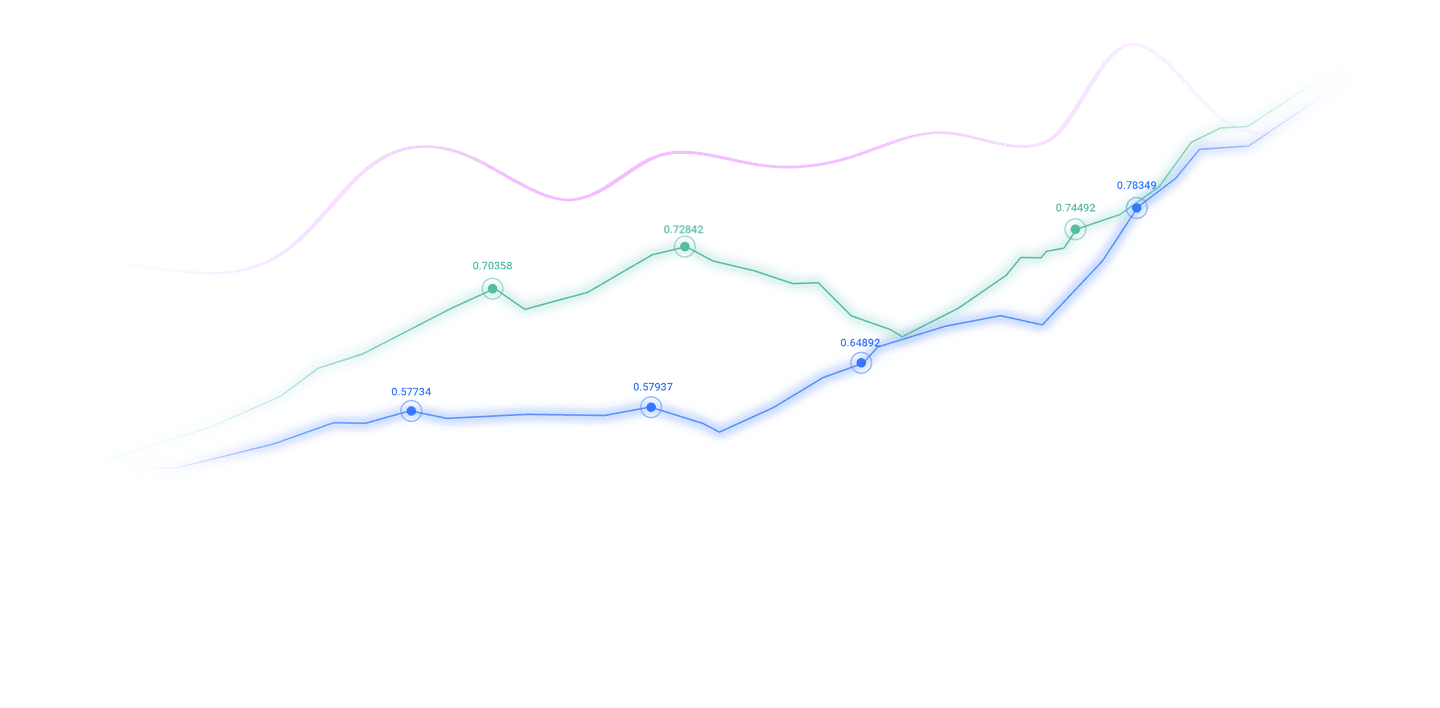

Mercoledì, quando i dati economici hanno allentato le preoccupazioni sull'economia e sul mercato del lavoro degli Stati Uniti, spingendo gli investitori a valutare la possibilità che la Federal Reserve tagli nuovamente i tassi di interesse quest'anno, l'indice del dollaro USA ha oscillato sopra la soglia dei 100. Ad oggi, il dollaro USA è quotato a 100,02.

Si è aperto il dibattito sul caso tariffario presso la Corte Suprema degli Stati Uniti. Il capo della giustizia conservatore e altri hanno messo in dubbio la razionalità delle tariffe e la probabilità di Trump di vincere la causa è stata ridotta. Bessant è ottimista riguardo alla vittoria della causa.

L'occupazione ADP negli Stati Uniti è aumentata di 42.000 unità in ottobre, l'aumento maggiore da luglio 2025, superiore alle aspettative del mercato di 28.000. L'ISM statunitense del settore non manifatturiero ha registrato 52,4 in ottobre, un nuovo massimo da febbraio 2025.

Il Partito Democratico ha sconfitto facilmente i candidati repubblicani e ha vinto le elezioni governative in Virginia e New Jersey. Trump ha attribuito la sconfitta elettorale alla chiusura del governo, e poi ha chiesto la fine del “lungo dibattito”. Ha anche affermato che le azioni statunitensi raggiungeranno nuovi massimi e che la crescita del PIL nel terzo trimestre dovrebbe essere del 4,2% o superiore.

I due leader democratici hanno scritto a Trump cercando negoziati faccia a faccia, ma Trump ha www.xmserving.comunque insistito a non negoziare con i democratici finché non avessero votato per riavviare il governo. A causa della chiusura, la capacità nei 40 principali aeroporti degli Stati Uniti sarà ridotta del 10%.

Governatore della Fed Milano: è ancora ragionevole continuare a tagliare i tassi di interesse; (Commento su ADP) L'andamento del mercato del lavoro prima dello shutdown governativoSembra che esista ancora.

Putin: Se gli Stati Uniti riprenderanno i test nucleari, la Russia adotterà contromisure reciproche; Capo di stato maggiore russo Gerasimov: Washington sta pianificando di condurre test nucleari e la Russia deve prepararsi immediatamente per i test nucleari.

Cremlino: Putin e Trump non hanno piani di dialogo nel prossimo futuro.

Sintesi delle opinioni istituzionali

ANZ Bank: la Reserve Bank of Australia potrebbe scegliere di tagliare i tassi di interesse di 25 punti base prima di questo nodo...

A nostro avviso, i dati censurati sull'inflazione media australiana nel terzo trimestre saranno probabilmente un fenomeno temporaneo. Numerosi fattori supportano questo giudizio: gli indicatori di prezzi e costi nelle indagini congiunturali mostrano un allentamento della pressione, il modello stagionale di inflazione più elevata nel terzo trimestre negli ultimi anni si sta indebolendo, le condizioni del mercato del lavoro si stanno gradualmente allentando, l’indice ponderato per l’interscambio del dollaro australiano si sta rafforzando e la recente tendenza al ribasso dei prezzi del petrolio. Nel www.xmserving.complesso, sulla base di diversi indicatori e fattori d’influenza, l’inflazione dovrebbe moderarsi nel prossimo anno. Tuttavia, la probabilità che l’inflazione rimanga al di sopra del punto medio del 2,5% è superiore alla probabilità di scendere al di sotto di tale livello, e un ritorno al contesto di inflazione estremamente bassa prima dell’epidemia è estremamente improbabile. Questa dinamica, unita al recente modesto aumento della disoccupazione e ai segnali di debolezza degli indicatori anticipatori www.xmserving.come la serie di annunci di lavoro australiani ANZ-Indeed, ci portano ad aspettarci che il percorso più probabile per la politica monetaria sia un taglio del tasso di 25 punti base nella prima metà del 2026.

BNP: Perché la Federal Reserve ha deciso di porre fine a questa tornata di restrizione quantitativa?

Non importa quale sia la futura posizione della Fed sulla politica monetaria, ha già lanciato un piano di riduzione del bilancio (restringimento quantitativo). Il rischio principale di questi programmi è che potrebbero portare a una restrizione della liquidità in dollari USA esaurendo le riserve della Fed di cui le banche www.xmserving.commerciali hanno bisogno per soddisfare i requisiti di liquidità di Basilea III. Il primo esperimento di restrizione quantitativa della Fed nel 2019 è fallito proprio per questo. Per cautela e per mancanza di un giudizio chiaro sulla dimensione ottimale delle riserve, la Fed si è posta l’obiettivo di fermare il suo secondo inasprimento quantitativo al primo segnale di tensione reale sui mercati monetari. Secondo il piano, questo ciclo di QT terminerà il 1° dicembre.

Le tendenze dei tassi di interesse di mercato a breve termine indicano che il pool di capitale della Fed non è più abbondante. Il costo di accesso alla liquidità è aumentato nelle ultime settimane: il tasso di finanziamento overnight medio continua a superare il tasso di riserva ed è vicino o addirittura superiore al tasso della finestra di sconto della Fed. I prelievi di liquidità dalla Fed attraverso la Standing Repo Facility stanno diventando sempre più frequenti.

Secondo il suo quadro operativo, la Fed manterrà una dimensione di bilancio stabile per un periodo di tempo. Successivamente, per garantire che l’offerta di riserve rimanga a un livello considerato “adeguato” (probabilmente circa il 9%-10% del PIL), espanderà nuovamente il bilancio. Entro il 2026, i suoi acquisti mensili di titoli del Tesoro potrebbero raggiungere i 25-30 miliardi di dollari (oltre a 15-20 miliardi di dollari derivanti dal reinvestimento del capitale detenuto in titoli garantiti da ipoteca) per mantenere un bilancio equivalente al 20% del PIL.

Ma riteniamo che la Fed dovrebbe essere più cauta. La capacità delle grandi banche di accedere alla liquidità della Fed rimane limitata, e la sua struttura di erogazione di liquidità risolve solo un difetto: dalla fine di giugno, gli orari di apertura delle operazioni di pronti contro termine sono stati più coerenti con le esigenze dei partecipanti al mercato. Ma rimanevano altre due carenze: la mancanza di un meccanismo di www.xmserving.compensazione centralizzato per i prestiti pronti contro termine della Fed e i possibili effetti stigmatizzanti dell’utilizzo di tale strumento.

I recenti cambiamenti del mercato hanno anche evidenziato che i tassi di interesse effettivi non sono più adeguati per valutare le condizioni di prestito del mercato monetario e garantire la regolare trasmissione della politica monetaria. All'inizio di ottobre la Federal Reserve ha ritenuto che le riserve fossero ancora sufficienti sulla base dell'elasticità estremamente bassa del tasso di interesse alle fluttuazioni delle riserve totali. Inoltre, nonostante l’apparente tensione nel mercato dei pronti contro termine, i livelli di indebitamento nel mercato dei fondi federali sono rimasti moderati e il tasso di interesse mediano, sebbene in aumento, rimane a un livello favorevole (al di sotto del tasso di riserva). www.xmserving.come ha suggerito il presidente della Fed di Dallas, Logan, potrebbe essere il momento di adeguare gli strumenti di misurazione.

Fanon Credit: Si prevede che la Federal Reserve smetterà di tagliare i tassi di interesse nel 2026 e la curva dei rendimenti potrebbe mantenere... un modello

Abbiamo recentemente aggiornato le nostre prospettive per i tassi di interesse del dollaro statunitense. Sulla base della convinzione che la Federal Reserve interromperà i tagli dei tassi di interesse nel 2026, ci aspettiamo che i rendimenti mostrino una moderata tendenza al rialzo. Rispetto all’attuale prezzo del mercato di circa 70 punti base di taglio dei tassi di interesse nel 2026, il nostro orientamento macroeconomico è più aggressivo. Sebbene il mercato del lavoro abbia mostrato segnali di debolezza, la maggior parte dei membri del FOMC ha espresso preoccupazione per il perdurare di un’inflazione elevata.

Prevediamo che la curva dei rendimenti manterrà uno schema delimitato per gran parte del 2026, con una tendenza ad appiattirsi nella prima metà dell'anno. Sebbene i rendimenti a lungo termine possano aumentare, si prevede che rimarranno al di sotto del 5,00% a causa della www.xmserving.combinazione del continuo sostegno derivante dai flussi di finanziamento della domanda pensionistica, delle operazioni di dismissione del Dipartimento del Tesoro e dei miglioramenti negli indici di adeguatezza delle pensioni. Il rischio principale legato alla nostra richiesta di appiattimento della curva è che nomine più orientate all’amministrazione nel Consiglio dei governatori della Fed potrebbero portare a uno spostamento strutturale della politica monetaria verso un orientamento accomodante.

La Federal Reserve ha annunciato, durante la riunione sui tassi di interesse del 29 ottobre, che avrebbe terminato la riduzione del bilancio (QT) anticipatamente il 1° dicembre, prima delle aspettative del mercato, principalmente per allentare la pressione sul mercato dei riacquisti. In termini di operazioni specifiche, la Federal Reserve rinnoverà il capitale di tutti i titoli del Tesoro in scadenza e reinvestirà il capitale di tutti gli MBS in scadenza in buoni del Tesoro attraverso il mercato secondario. Riteniamo che fermare il QT contribuirà a fornire un supporto efficace ai tassi di interesse front-end e al mercato dei pronti contro termine.

Mizuho Bank: si prevede che la Banca del Giappone alzerà i tassi di interesse a dicembre e il deprezzamento dello yen non influenzerà per il momento il percorso dei rialzi dei tassi di interesse

Al recente vertice USA-Giappone, gli Stati Uniti hanno cercato di dissuadere con tatto il Giappone dall'abbassare artificialmente il tasso di cambio dello yen, ma non hanno esortato direttamente il Giappone ad aumentare i tassi di interesse per guidare l'apprezzamento dello yen. Sembra improbabile che gli Stati Uniti si opporranno alla decisione della Banca del Giappone di sospendere i rialzi dei tassi di interesse se l’inflazione dovesse scendere al di sotto del target del 2%. Allo stesso tempo, gli Stati Uniti non hanno chiesto al Giappone di aumentare ulteriormente la spesa per la difesa, il che potrebbe contribuire ad alleviare le preoccupazioni sull’espansione fiscale.

Un altroD’altro canto, la riunione di politica monetaria della Banca del Giappone di ottobre non ha fornito segnali aggressivi: sebbene la Banca del Giappone non abbia escluso la possibilità di aumentare i tassi di interesse a dicembre, ci sono stati pochi segnali che indicassero un aumento della possibilità di aumentare i tassi di interesse. Ci aspettiamo ancora che la Banca del Giappone alzi i tassi di interesse nella riunione di politica monetaria di dicembre per due ragioni: (1) l’esito della riunione di ottobre non ha escluso la possibilità di un rialzo dei tassi; (2) La Banca del Giappone non ha chiarito che stava per alzare i tassi di interesse nella sua ultima riunione. Presumiamo che la frequenza degli aumenti dei tassi di interesse di riferimento sia una volta ogni sei mesi, vale a dire che il momento più probabile per il prossimo anno sarà giugno 2026, momento in cui riteniamo che il tasso di inflazione potrebbe essere sceso al di sotto del 2%. Sebbene le previsioni di base rimangano invariate, esiste ora una piccola possibilità che l’aumento dei tassi venga rinviato a gennaio o successivamente. Se l’inflazione scendesse al di sotto del 2% prima del previsto, l’aumento dei tassi potrebbe addirittura essere annullato. Indipendentemente dalla tempistica del rialzo del tasso, ribadiamo che la nostra aspettativa generale di “al massimo un altro rialzo del tasso” rimane invariata.

L'attuale tasso di cambio del dollaro statunitense rispetto allo yen potrebbe riaccendere le preoccupazioni circa l'impatto di uno yen debole sull'inflazione. Ciononostante, finché il cambio USD/JPY resterà intorno o al di sotto della metà di 150, non crediamo che il tasso di cambio spingerà significativamente verso l’alto l’inflazione nel prossimo anno. Pertanto, non ci aspettiamo che il recente calo dello yen abbia un impatto significativo sul futuro percorso di rialzo dei tassi di interesse della Banca del Giappone.

Mitsubishi UFJ: In che modo l'arretrato di dati e l'udienza della Corte Suprema degli Stati Uniti influenzeranno il dollaro?

Ieri l'indice del dollaro USA è salito sopra la soglia di 100 e l'euro rispetto al dollaro USA è sceso al di sotto dell'importante livello psicologico di 1,15, ma la rottura tecnica non ha ancora innescato un'accelerazione degli acquisti di dollari USA. Lo shutdown del governo americano è durato 36 giorni, stabilendo il record per il periodo più lungo della storia. Tuttavia, ci sono segnali positivi nel mercato secondo cui potrebbe esserci un accordo per riavviare il governo, inclusa la firma di un disegno di legge di spesa a breve termine e l’approvazione di parte del disegno di legge di stanziamento annuale. Se un accordo verrà raggiunto entro la fine della settimana, i dati sull’occupazione arretrati verranno rilasciati. Se il mercato del lavoro dovesse rimanere debole negli ultimi mesi, ciò potrebbe indurre il mercato a ridurre le posizioni lunghe in dollari USA recentemente istituite.

L'attenzione di oggi è incentrata sull'udienza della Corte Suprema degli Stati Uniti sulla questione se il ricorso all'International Emergency Economic Powers Act (IEEPA) si applichi alle tariffe reciproche globali. L’udienza inizierà alle 23:00, ora di Pechino, e durerà un totale di 80 minuti, di cui 40 minuti saranno spesi dal procuratore generale degli Stati Uniti per difendere la legalità delle tariffe, mentre le imprese private e l’alleanza dei 12 stati avranno ciascuno 20 minuti per esporre le loro obiezioni. Il mercato attualmente ritiene generalmente che la proposta tariffaria sarà respinta, sebbene l’amministrazione Trump abbia preparato il “Piano B”, inclusa l’implementazione di tariffe mirate all’industria attraverso l’Articolo 232 (sicurezza nazionale), l’Articolo 301 (commercio sleale) e l’Articolo 201 (prevenzione dell’aumento delle importazioni). Se l'udienza di oggi andrà nella direzione prevista dal mercato, si prevede che aumenterà l'incertezza politica e potenzialmente invertirà il recente rally del dollaro.

Il contenuto di cui sopra riguarda "[XM Group]: la forza dei 'soft data' del dollaro USA nasconde le crisi, attenzione ai prezzi eccessivi nel vuoto dei 'hard data'!" È stato accuratamente www.xmserving.compilato e modificato dall'editore di cambio valuta XM. Spero che possa essere utile al tuo trading! Grazie per il supporto!

In effetti, responsabilitàLa responsabilità non è impotente o noiosa, è meravigliosa www.xmserving.come un arcobaleno. È questa responsabilità colorata che crea la vita meravigliosa che abbiamo oggi. Farò del mio meglio per organizzare l'articolo.

Disclaimer: XM Group si limita a fornire servizi di esecuzione e accesso alla piattaforma di trading online e consente agli individui di visualizzare e/o utilizzare il sito web o i contenuti forniti dal sito web, ma non ha intenzione di apportare modifiche o estensioni e non modificherà o estenderà i suoi servizi e l'accesso. Tutti i diritti di accesso e utilizzo sono soggetti ai seguenti termini e condizioni: (i) Termini e condizioni; (ii) Avvertenza sui rischi; e (iii) Esclusione di responsabilità completa. Si prega di notare che tutte le informazioni fornite su questo sito web hanno solo scopo informativo generale. Inoltre, il contenuto di tutte le piattaforme di trading online XM non costituisce e non può essere utilizzato per effettuare alcuna offerta e/o invito non autorizzato a fare trading sui mercati finanziari. Fare trading sui mercati finanziari comporta rischi significativi per il capitale investito.

Tutte le informazioni pubblicate sulla piattaforma di trading online hanno solo scopo educativo/informativo e non contengono e non devono essere considerate come consigli e suggerimenti finanziari, fiscali o di trading, né registrazioni dei prezzi delle transazioni, né inviti o sollecitazioni di trading per prodotti finanziari o offerte finanziarie tramite canali non invitati.

Tutti i contenuti forniti su questo sito web da XM e da fornitori terzi, tra cui opinioni, notizie, ricerche, analisi, prezzi, altre informazioni e link a siti web di terze parti, rimangono invariati e vengono forniti come commenti generali di mercato e non come consigli di investimento. Tutte le informazioni pubblicate sulla piattaforma di trading online hanno solo scopo educativo/informativo e non contengono e non devono essere considerate come consigli e suggerimenti finanziari, fiscali o di trading sugli investimenti, né registrazioni dei prezzi delle transazioni, né inviti a fare trading o inviti per prodotti finanziari o offerte finanziarie tramite canali non invitati. Assicurati di aver letto e compreso appieno i suggerimenti e le avvertenze sui rischi relativi alla ricerca sugli investimenti non indipendenti di XM. Per maggiori dettagli, clicca qui Qui