Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Chinesische Online -Live -Vorlesung der Vorschau dieser Woche

- Der Shooting Star wartet darauf, dass Gold und Silber weiter steigen

- Hat der Anstieg des Goldes begonnen?

- Das Umsatzwachstum von JD.com von Q2 hat ein Dreijahreshoch erreicht, aber seine

- 9.12 Analyse des Anstiegs- und Sturztrends von Gold und Rohöl heute sowie der Be

Marktnachrichten

Die ISM-Daten für das nicht verarbeitende Gewerbe übertreffen die Erwartungen, der US-Dollar-Index klettert in Richtung des gleitenden 200-Tage-Durchschnitts

Wunderbare Einführung:

Frühlingsblumen werden blühen! Wenn Sie jemals den Winter erlebt haben, haben Sie den Frühling erlebt! Wenn Sie einen Traum haben, ist der Frühling nicht mehr weit; Wenn du gibst, wirst du eines Tages einen Garten voller Blumen haben.

Hallo zusammen, heute bringt Ihnen XM Forex „[Offizielle Website von Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Im asiatischen Handel schwankte der US-Dollar-Index am Donnerstag nahe der 100er-Marke. Der US-Dollar schwankte am Mittwoch weiterhin in der Nähe eines Fünfmonatshochs gegenüber einem Währungskorb. Starke Wirtschaftsdaten stützten weiterhin den US-Dollar. Der US-Dollar-Index lag an diesem Tag im Wesentlichen unverändert bei 100,16 und verharrte damit auf dem höchsten Stand seit Ende Mai.

Analyse wichtiger Währungstrends

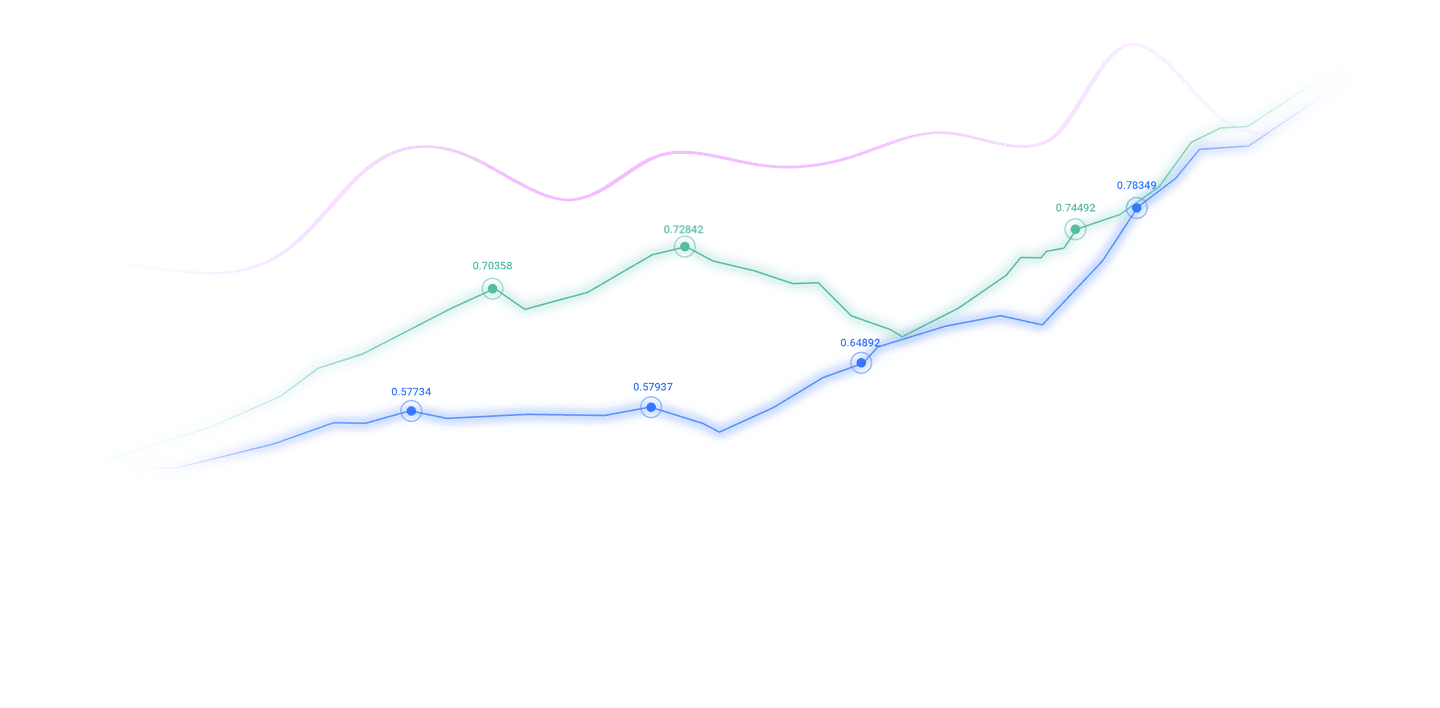

U.S. Dollar: Zum Zeitpunkt der Drucklegung pendelt der US-Dollar-Index um 100,08. Der US-Dollar genießt derzeit eine solide Unterstützung: eine solide Nachfrage im nicht verarbeitenden Gewerbe, steigende Renditen und die vorsichtigen Erwartungen des Marktes an die Federal Reserve. Der technische Aspekt befindet sich jedoch an einem kritischen Punkt, und ein Ausbruch über den gleitenden 200-Tage-Durchschnitt würde den US-Dollar-Index auf 101,97 öffnen. Sollte es nicht zu einem Ausbruch kommen, könnte der US-Dollar-Index auf rund 99,46 zurückfallen – insbesondere, wenn die Renditeunterstützung schwächer wird oder die negativen Auswirkungen des Regierungsstillstands sichtbar werden. Die Fundamentaldaten unterstützen den aktuellen Trend, es bedarf jedoch einer technischen Bestätigung, um die Gewinne zu konsolidieren.

1. Fortschritte in der Zolldebatte des Obersten Gerichtshofs der USA: Trumps Wahrscheinlichkeit, zu gewinnen, ist geringer.

Der Oberste Gerichtshof der USA hat am Mittwoch eine mündliche Verhandlung über die Rechtmäßigkeit von Trumps umfangreichen Gegenzöllen geführt. Neben den liberalen Richtern des Obersten Gerichtshofs haben auch viele konservative Richter die Rechtmäßigkeit von Trumps Zöllen in Frage gestellt. Der Oberste Richter des Obersten Gerichtshofs, John Roberts, sagte, Trumps Zölle seien Steuern für die Amerikaner, was schon immer die Kernkompetenz des Kongresses gewesen sei. Auch Neil Gorsuch und Amy Coney Barrett, zwei der drei von Trump zum Präsidenten ernannten Richter, stellten Fragen und gingen auf die Argumente der Tarifgegner ein. Der Oberste Gerichtshof verfügt mit einem Verhältnis von 6:3 über eine Mehrheit konservativer Richter. Der Oberste Gerichtshof wird seine Entscheidung voraussichtlich im Dezember bekannt geben. Die Vorhersageplattform Polymarket gab Trump kürzlich eine 27-prozentige Wahrscheinlichkeit an, den Fall zu gewinnen, was vor der Debatte unter 40 % lag und während der Anhörung kurzzeitig auf einen neuen Tiefststand von 18 % fiel.

2. Bank von KanadaWird 10 % entlassen, Premierminister Carney will im Herbsthaushaltsbericht Ausgaben sparen

Aus einem Memo geht hervor, dass die Bank of Canada plant, 10 % ihrer Mitarbeiter, also etwa 225 Mitarbeiter, zu entlassen, als Reaktion auf die Forderung von Premierminister Carney (der als Gouverneur der Bank of Canada und Gouverneur der Bank of England fungierte), Staatsausgaben zu sparen. Die Entlassungen werden in den nächsten Monaten erfolgen und bis Ende Juni 2026 abgeschlossen sein. Dies ist Teil der Bemühungen der Bank, ihr Ziel zu erreichen, die Haushaltskosten bis Ende 2026 um 10 % zu senken. Die Bank hat sich außerdem dazu verpflichtet, zwischen 2026 und 2028 Haushaltskürzungen von 15 % zu erreichen, und hat sich verpflichtet, die Ausgaben auf Unternehmensebene bis Ende 2028 um weitere 5 % zu senken.

3. Das ADP-Beschäftigungswachstum war stärker als erwartet und das schwache Beschäftigungswachstum in Kleinunternehmen gab Anlass zur Sorge

ADP berichtete am Mittwoch, dass das Beschäftigungswachstum in US-Privatunternehmen im Oktober etwas stärker als erwartet ausgefallen sei. In den Bereichen Handel, Transport und Versorgung wurden 47.000 Arbeitsplätze geschaffen und damit die Arbeitsplatzverluste in vielen anderen Branchen ausgeglichen. Obwohl künstliche Intelligenz einen Boom in der Technologiebranche befeuert hat, gingen in der Informationsdienstleistungsbranche 17.000 Arbeitsplätze verloren. Weitere Branchen, in denen Arbeitsplätze verloren gehen, sind professionelle und geschäftliche Dienstleistungen, sonstige Dienstleistungen und das verarbeitende Gewerbe, das trotz der Versuche von Präsident Trump, Fabrikarbeitsplätze durch Zölle in die USA zurückzuholen, weiterhin Probleme hat. Alle neuen Arbeitsplätze kamen von Unternehmen mit mindestens 250 Mitarbeitern, wobei in dieser Kategorie 76.000 neue Arbeitsplätze hinzukamen, während kleine Unternehmen 34.000 Arbeitsplätze verloren. Nella Richardson, Chefökonomin bei ADP, sagte, dass drei Viertel der Arbeitsplätze auf kleine Unternehmen entfallen, weshalb das mangelnde Beschäftigungswachstum in kleinen Unternehmen besorgniserregend sei und einer der Gründe für die schwache wirtschaftliche Erholung sei. Trotz des begrenzten Beschäftigungswachstums steigen die Löhne. Das Jahresgehalt der übernommenen Mitarbeiter stieg im Jahresvergleich wie im September um 4,5 %; Das Gehalt der Mitarbeiter, die den Arbeitsplatz wechselten, stieg um 6,7 %, etwas höher als im Vormonat.

4. Die Daten für das nicht verarbeitende Gewerbe verbesserten sich unerwartet und die Renditen stiegen stark

Der Anstieg des US-Dollar-Index war auf den starken Anstieg der Renditen zurückzuführen. Der ISM-Index für das nicht verarbeitende Gewerbe verzeichnete im Oktober einen Wert von 52,4 und lag damit über dem erwarteten Wert von 50,5, was die Rendite 10-jähriger US-Staatsanleihen auf über 4,14 % trieb. Der Auftragseingangsindex sprang auf 56,2, was auf eine solide Nachfrage zu Beginn des vierten Quartals hindeutet. Allerdings blieben die Beschäftigungsdaten schwach und lagen mit 48,2 im fünften Monat in Folge im Rückgangsbereich. Der Markt blieb von der Schwäche unbeeindruckt, auch die Renditen kurzfristiger Staatsanleihen stiegen leicht an. Die Rendite der zweijährigen Schatzanleihe lag bei rund 3,62 %, was die Annahme bestärkt, dass die Federal Reserve die Zinssätze zwar stabil halten wird, aber kurzfristig keine Zinssenkungen vornehmen wird.

5. Der Regierungsstillstand verwischt das Datenbild

Je länger der Anstieg des US-Dollars anhält, desto unvollständiger werden die unterstützenden Daten dahinter sein. Während der Regierungsstillstand in den USA seinen 36. Tag erreicht, wurden offizielle Daten wie das BIP für das dritte Quartal noch nicht veröffentlicht. Das US Congressional Budget Office (CBO) schätzt, dass der Shutdown das Wirtschaftswachstum im vierten Quartal um 1–2 Prozentpunkte verringern und dauerhafte Verluste in Höhe von 7 bis 14 Milliarden US-Dollar verursachen könnte. Händler müssen diesen Widerstand noch in die Preisgestaltung einbeziehen, aber wennDer Shutdown dauert bis Ende November und es könnten damit verbundene Risiken entstehen.

Institutionelle Sicht

1. Analysten: Die jüngsten Gewinne des Euro gegenüber dem US-Dollar könnten immer noch begrenzt und von kurzer Dauer sein

Analysten von MonexEurope sagten in einem Bericht, dass sich der Euro im Verhältnis zum US-Dollar erholt habe, aber aufgrund von Schwankungen in der globalen Risikostimmung könnten die Gewinne immer noch begrenzt und von kurzer Dauer sein. Sie stellten fest, dass die Risikoaversion nach dem Ausverkauf an den Aktienmärkten und die Besorgnis über einen anhaltenden Regierungsstillstand in den USA zu den frühen Kursgewinnen des Dollars geführt hatten. Darüber hinaus haben Meinungsverschiedenheiten zwischen Fed-Beamten über die Zinssätze auch die Erwartungen an kurzfristige Zinssenkungen gedämpft. Angesichts der Tatsache, dass die Europäische Zentralbank letzte Woche dafür plädierte, die Zinsen unverändert zu lassen, gehen Analysten davon aus, dass der Euro in der Spanne von 1,14 bis 1,16 bleiben wird.

2. ING: Die Rendite 10-jähriger US-Staatsanleihen wird voraussichtlich vorübergehend stabil über 4 % liegen

Padhraic Garvey und Benjamin Schroeder, Zinsstrategen bei ING, sagten in einem Bericht, dass die Rendite 10-jähriger US-Staatsanleihen „derzeit stabil über 4 % zu sein scheint“. Zwei Strategen wiesen darauf hin, dass „zweijährige und langfristige US-Staatsanleihen eine flache Performance zeigten und während des risikoscheuen Marktes am Dienstag besser hätten abschneiden sollen.“ Obwohl die US-Anleiherenditen am Dienstag niedriger schlossen, hielt sich der Rückgang in Grenzen. Sie fügten hinzu, dass die 10-Jahres-Renditen „nicht auf einem besonders hohen Niveau“ seien.

3. JPMorgan Chase: Der Lockerungszyklus der Reserve Bank of Australia könnte beendet sein. Die Inflationsrisiken sind immer noch hoch

Diese Woche hat die Reserve Bank of Australia beschlossen, den Leitzins unverändert zu lassen, und prognostizierte, dass die Inflationsrisiken bis zum nächsten Jahr bestehen bleiben. Einige Ökonomen beginnen zu glauben, dass der Lockerungszyklus, der im Februar begann, möglicherweise zu Ende ist. JPMorgan-Ökonom Tom Kennedy sagte, die Anzahl der unterteilten Posten, bei denen die Inflation immer noch hoch sei, sei besorgniserregend und stelle die erste wesentliche Herausforderung für das Narrativ einer „Verlangsamung der Inflation“ dar, an dem die Reserve Bank of Australia in den vergangenen Quartalen festgehalten habe. Er fügte hinzu, dass der Lockerungszyklus wahrscheinlich zu Ende sei und der Leitzins bei 3,6 % bleiben könne.

Im obigen Inhalt geht es um „[Offizielle XM-Website]: Die ISM-Daten für das nicht verarbeitende Gewerbe übertrafen die Erwartungen und der US-Dollar-Index kletterte in Richtung des gleitenden 200-Tage-Durchschnitts.“ Es wurde vom XM-Devisenredakteur sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Danke für die Unterstützung!

Tatsächlich ist Verantwortung nicht hilflos oder langweilig, sie ist so wunderschön wie ein Regenbogen. Es ist diese bunte Verantwortung, die das wundervolle Leben erschafft, das wir heute haben. Ich werde mein Bestes geben, um den Artikel zu organisieren.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier